Júniusban indult el az MNB vállalati kötvényprogramja, amelynek keretében a jegybank összesen 300 milliárd forint keretösszegig vásárol hazai székhelyű vállalatok által kibocsátott, legalább B+ minősítéssel rendelkező vállalati kötvényeket, ehhez minden résztvevő cégnek át kell esnie egy hitelminősítésen. Az elmúlt hetekben sorban érkeztek a kötvényprogramban résztvevő vállalatokról készített minősítések a Scope Ratingstől, most a Proform Ingatlanbefektetési Zrt.-ről készített értékelést a hitelminősítő, a társaság 5 milliárd forintos, tervezett kötvénykibocsátása előtt.

Júniusban indult el az MNB vállalati kötvényprogramja, amelynek keretében a jegybank összesen 300 milliárd forint keretösszegig vásárol hazai székhelyű vállalatok által kibocsátott, legalább B+ minősítéssel rendelkező vállalati kötvényeket, ehhez minden résztvevő cégnek át kell esnie egy hitelminősítésen. Az elmúlt hetekben sorban érkeztek a kötvényprogramban résztvevő vállalatokról készített minősítések a Scope Ratingstől, most a Proform Ingatlanbefektetési Zrt.-ről készített értékelést a hitelminősítő, a társaság 5 milliárd forintos, tervezett kötvénykibocsátása előtt.

Az MNB kötvényvásárlási programjáról

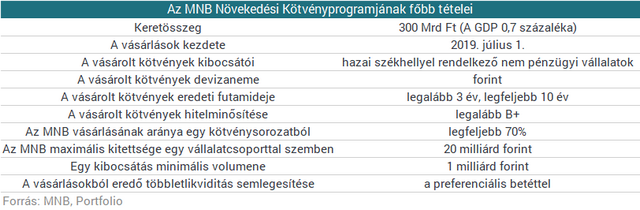

Idén júliusban indult el a Magyar Nemzeti Bank vállalati kötvényvásárlási programja, amelynek keretében a jegybank 300 milliárd forint keretösszegig vásárol hazai székhelyű vállalatok által kibocsátott, legalább B+ minősítéssel rendelkező, 3 – 10 éves eredeti futamidejű zártkörűen vagy nyilvánosan forgalomba hozott kötvényeket. Az elsődleges és másodlagos piaci vásárlások eredményeként egy kibocsátott kötvénysorozat összesen legfeljebb 70 százalékát birtokolhatja a jegybank, egy vállalatcsoporttal szembeni kitettsége pedig nem haladhatja meg a 20 milliárd forintot.

Az MNB kötvényvásárlási programjában való részvétel feltétele, hogy a kibocsátandó kötvények legalább B+ minősítést szerezzenek egy Európai Értékpapír-piaci Hatóság által nyilvántartásba vett hitelminősítőtől.

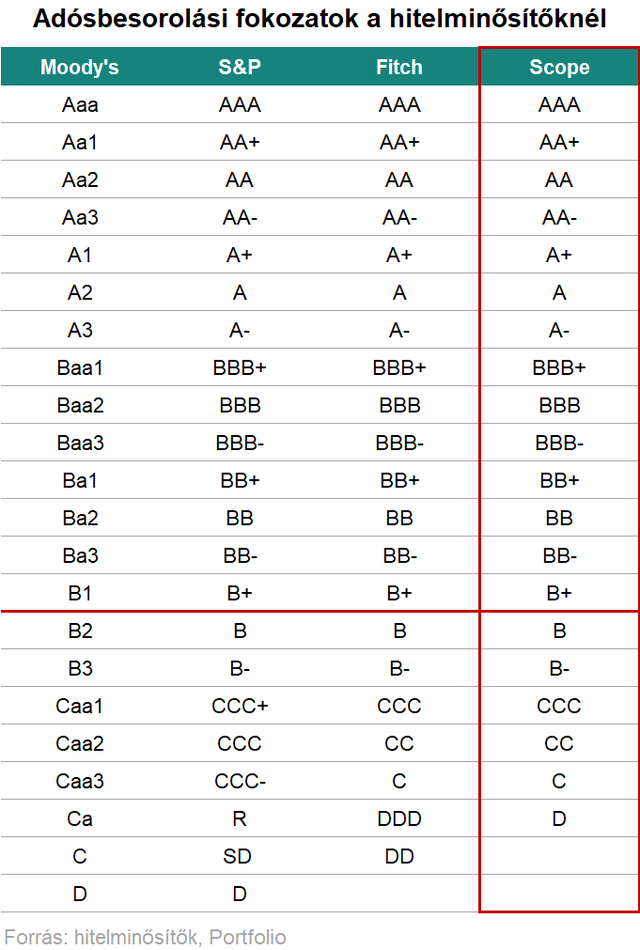

Az egyes fokozatok elnevezései különböznek a hitelminősítőknél, Scope-nál használt B+ szint az S&P-nél és a Fitchnél is a B+ elnevezést kapta, a Moody’snál ennek a neve B1. A kibocsátók 5 hitelminősítő közül választhatnak, ezek között van kettő, a Scope Ratings és az Euler Hermes, amelyeknél a hitelminősítés költségét az MNB finanszírozza. A hitelminősítők a kibocsátónál az üzleti működést, a pénzügyi kockázatokat és egyéb kritériumokat is vizsgálnak.

Sokak várakozását meghaladó érdeklődés mutatkozik a kötvényprogram iránt, így nem elképzelhetetlen, hogy a jegybank megemeli 300 milliárd forintos keretösszegét. Legyen szó hitelkiváltási célról vagy a beruházási aktivitást tartósan támogató hosszú távú finanszírozásról, kiváló lehetőség a program a kedvező forrásköltség és finanszírozási szerkezet eléréséhez a közép- és nagyvállalatok számára.

Az első cégek

Augusztusban az Alteo mellett a Market, a Wingholding, az Unix Auto Kft., az Opus és a Pannonia Bio Zrt. értékelését is elvégezte a Scope Ratings, ahol a vállalatok az MNB kötvényprogramja által elvárt szint feletti minősítést kaptak.

A Proform Ingatlanbefektetési Zrt. értékelése

A Scope Ratings elvégezte a Proform Ingatlanbefektetési Zrt. (Proform) értékelését, amelynek során a cég B+ minősítést kapott, stabil kilátások mellett. A vállalat kötvénye BB- értékelést kapott a hitelminősítőtől.

A minősítés indoklása:

A Proform B+ minősítése tükrözi a cég budapesti, kereskedelmi ingatlanpiacon való kitettségét, a cég erős adósságvédelmét, cash flow mutatóit és a vállalat ingatlanportfólió-fejlesztésének és kezelésének track recordját is.

A minősítés esetében kockázatot jelent a társaság korlátozott mérete, a földrajzi diverzifikációja és a potenciális cash flow-volatilitás is, a mögöttes fejlesztési tevékenységek miatt. Ezen kívül a nem konszolidált leányvállalatokat részvényesi kölcsönökkel finanszírozó holdingszerkezet magában foglalja a holding-szintű hitelezők alárendeltségét a működő leányvállalati hitelezőkkel szemben.

Az alapszcenárió az alábbi feltételezésekkel él:

- A társaság sikeres 5 milliárd forintos vállalati kötvénykibocsátást hajt végre, 10-éves futamidővel és 4 százalékos kuponnal

- A cég nagyjából 4,3 milliárd forintot ruház be a két új fejlesztési projektjeibe (F99 és a T4)

- Teljes mértékben visszafizetik a fennmaradó banki kötelezettségeket csoportszinten 2019. negyedik negyedévéig

- A vonatkozó projekt-leányvállalatok finanszírozása 2019-ben (75 százalék) és 2020-ban (25 százalék)

- A költségpozíciók inflációja megközelítőleg 1-4 százalékkal magasabb a kibocsátó belső tervezési szintjeinél

- 7 százalékos adókulcs (az 5,5 százalékos historikus átlaghoz képest)

- A kifizetett osztalék 2019-ben maximálisan 150 millió forint és az azt követő évek folyamán évente maximum 200 millió forint.

Üzleti kockázati profil

A Proform egy korlátozott méretű cég, 0,2 milliárd eurós teljes eszközértékkel, és kevesebb, mint 2 millió eurós működésből származó operatív eredménnyel, a 2018. év végi adatok alapján. A menedzsment szerint a közeljövőben jelentősen bővül a cég fejlesztési portfóliója. A két fő projekt a T4 és az F99, két irodafejlesztési projekt Budapesten, amihez a cég a telkek megvásárlása mellett a banki finanszírozást is biztosította. A cég kisebb mérete negatív minősítési tényezőt jelent, mivel nagyobb érzékenységet von maga után az előre nem látható sokkokkal szemben, és nagyobb volatilitást a cash flow-ban.

A diverzifikáció esetében vegyes a kép, a cég portfóliója 18 ingatlant tartalmaz, amelyek nagy többsége Budapesten található. A cégnek az előrelátható jövőben nem áll szándékában változtatni a földrajzi fókuszán, így a jövőbeli teljesítménye a hazai főváros makrogazdasági környezetén múlik. A Proform portfólióját adó ingatlanok korlátozott számát és az irodapiaci fókuszt enyhíti a bérlők mérsékelt koncentrációja, a cég három legnagyobb bérlője 2018 év végén a bérleti díjak 6 százalékát adta.

A cég jövedelmezőségével kapcsolatban a Scope Ratings kiemeli, hogy a Proform EBIDTA-marzsa 40 százalék és 50 százalék között mozgott a legutóbbi öt üzleti évben. Mivel 2019 végétől az elkövetkező évek folyamán a cég a fejlesztési aktivitásának kiterjesztését tervezi, ezért a hitelminősítő az operatív marzs romlásával számol, ha a cég nem realizál többletbevételt a jövedelmező eszközeinek értékesítése által. A Scope Ratings az üzleti kockázati profilhoz B minősítést társított.

Pénzügyi kockázati profil

A Proform mérsékelt tőkeáttétellel volt jellemezhető holding-szinten, de a tőkeáttétel magasabb a nem konszolidált leányvállalatokon belül. A Scope által számított, kiigazított adósság/EBITDA az elmúlt 3 üzleti év 1,5x értékéről a 2,4x-3,6x sávba emelkedhet 2020-ban és 2021-ben. A Scope Ratings azonban arra számít, hogy mindez átmenetileg a 15x-20x sávba emelkedhet 2019-ben a kötvénykibocsátás után és a befolyó bevétel nagyobb részét a társaság továbbadja projekt-leányvállalatainak.

A Scope Ratings kiemelte a bevételek potenciális volatilitását, mivel a cég működési nyereségessége a fejlesztési projektektől és/vagy az eszközértékesítésektől függ. A hitelminősítő a Proform értékelésekor nem tekintette döntő jelentőségűnek a működési tőkeáttétel mutatót, mivel sem a portfólió teljes bérleti pénzáramlása, sem annak alapjául szolgáló teljes pénzügyi adósság nem látható a minősített szervezet szintjén.

Az hitelminősítő által már kiemelt portfólió bővítés által hajtva az EBITDA kamatfedezet esetében 2,2x-3,0x tartományt vár a hitelminősítő, és a hitelfedezeti arány 50 százalék és 60 százalék között alakulhat 2020-ban és 2021-ben is. A becsült 2019-es számok azonban tartalmazzák a kötvénykibocsátás által átmenetileg megnövekvő tőkeáttételt. A működési tőkeáttétel 2019-től 2021-ig várhatóan emelkedhet a társaság által tervezett új projektek miatt. A Scope Ratings az pénzügyi kockázati profilhoz BB minősítést társított.

Kilátások

A Proform kilátásai stabilak és magukban foglalják a cég 5 milliárd forintos, sikeres kötvénykibocsátását és a cég két fejlesztési projektjének (T4 és F99) elindítását is. A cég minősítését pozitív irányban befolyásolná, ha a Proform megnövelné a bérletiportfóliója nagyságát, ezáltal kevésbé kellene támaszkodnia a projektfejlesztések nyereségeire, és a hitelfedezeti arány tartósan 50 százalék alatt maradhatna. A társaság minősítését negatív irányban befolyásolná, ha a tőkeáttétel jelentősen növekedne, amit a 60 százalékot meghaladó hitelfedezeti arány jelezne.

A Portfolio vendége a Scope Ratings vezetője

A Portfolio és a Credit Management Group közös, szeptember 12-ei Business and Finance Summit 2019 elnevezésű konferenciáján a Scope Ratings és az Euler Hermes Rating vezetője is előadást tart majd. Az MNB részéről Nagy Viktória igazgató fog beszélni a program állásáról, első tapasztalatairól.

Olaf Tölke

Head of Corporate Ratings

Scope Ratings

Olaf Tölke is based in Frankfurt and has joined Scope in July 2015. He is responsible for the firm’s Corporate Ratings division. Prior to Scope, Olaf has been working for S&P since 2003, where as a Senior Director he was a global… Tovább »

Francois Bourgeois

ügyvezető igazgató

Euler Hermes Rating GmbH

François Bourgeois, 55, is an operational general manager specialized in international B2B Services, data and intermediation models. He has an 20+ year practice in disrupted environments and digital transformation in Europe.He… Tovább »