Szinte mindenki azt gondolja Magyarországon, hogy a lakásvásárlás szuper befektetés, és még a hiteltörlesztőt is jobb fizetni, mint a lakbért. Ennek a bankok nagyon örülnek, de vajon tényleg ennyire jó tipp a saját otthon? Ebben a cikkben bemutatjuk, milyen nehéz is valójában kiszámolni egy lakás jövőbeli megtérülését, és hogy mennyire sok bizonytalanság övezi a dolgot. Elmagyarázzuk, hogy a saját ingatlanért azzal fizetünk, hogy a vagyonunk jelentős hányadát abban kötjük le egy másik befektetés helyett. A dolog pénzügyi egyenlege pedig abból tevődik össze, hogy a piaci hozamokhoz képest mennyit változik a lakásunk ára, és mennyi lakbért spórolunk meg. Ha egy életre veszünk lakást, akkor lényegében olyan örökjáradékhoz jutunk, amely folyamatosan megspórolja nekünk a lakbért. Ha pedig tudjuk, mi a helyes diszkontráta, akkor az otthonunk értéke meglepően jól számszerűsíthető. Az alábbiakban a lakásmegtérülés kiszámítását gondoljuk végig, majd a végén támpontot adunk a címben feltett kérdéshez is. A témát még egy következő cikkben is folytatjuk, konkrét eseteket vizsgálva a hazai lakáspiacon.

Szinte mindenki azt gondolja Magyarországon, hogy a lakásvásárlás szuper befektetés, és még a hiteltörlesztőt is jobb fizetni, mint a lakbért. Ennek a bankok nagyon örülnek, de vajon tényleg ennyire jó tipp a saját otthon? Ebben a cikkben bemutatjuk, milyen nehéz is valójában kiszámolni egy lakás jövőbeli megtérülését, és hogy mennyire sok bizonytalanság övezi a dolgot. Elmagyarázzuk, hogy a saját ingatlanért azzal fizetünk, hogy a vagyonunk jelentős hányadát abban kötjük le egy másik befektetés helyett. A dolog pénzügyi egyenlege pedig abból tevődik össze, hogy a piaci hozamokhoz képest mennyit változik a lakásunk ára, és mennyi lakbért spórolunk meg. Ha egy életre veszünk lakást, akkor lényegében olyan örökjáradékhoz jutunk, amely folyamatosan megspórolja nekünk a lakbért. Ha pedig tudjuk, mi a helyes diszkontráta, akkor az otthonunk értéke meglepően jól számszerűsíthető. Az alábbiakban a lakásmegtérülés kiszámítását gondoljuk végig, majd a végén támpontot adunk a címben feltett kérdéshez is. A témát még egy következő cikkben is folytatjuk, konkrét eseteket vizsgálva a hazai lakáspiacon.

Mindenki sajátot akar

A magyarok imádják a saját lakást. Az otthonok döntő hányada magánkézben van, mert szinte mindenki arra törekszik az élete során, hogy vegyen magának egyet. Ehhez képest a lakásbérlést az emberek csak átmeneti megoldásnak, vagy egyenesen kényszernek látják. A fiatalok kívánságlistáján az elsők között szerepel a lakásszerzés, csak hát a dolog nem annyira könnyű. Kevesen olyan szerencsések, hogy a szüleiktől ingatlant kapjanak ajándékba, saját erőből venni pedig nem lehet egykönnyen. Ma Budapesten egy garzonnál valamivel nagyobb, átlagos fekvésű lakás olyan kb. 25 millió körül alakul. Ez durván tízévnyi átlagbér, ha semmire sem költünk.

Egyszóval, ha egy fiatal nem örököl lakást, vagy keres iszonyatosan jól, akkor esélye sincs bankhitel nélkül ingatlanhoz jutnia. Emiatt találja magát sok ember abban a helyzetben, hogy kénytelen albérletben lakni, akár tetszik neki, akár nem. Ott aztán sokan csak arra várnak, hogy összejöjjön az önrészre való, és belevághassanak egy jó hosszú hitelbe.

Ez az élethelyzet nagyon tipikus itthon. Szinte mindenki úgy gondolja, hogy az albérlet egy szükséges rossz ebben a történetben, egy átmeneti dolog, amit mindenkinek le kell küzdenie. Hiszen a bérleti díj csak „ablakon kidobott pénz”, és akkor már jobb a törlesztőrészletet fizetni a banknak – hangzik oly gyakran az érvelés. De ez vajon tényleg így van? És ha igen, akkor mekkora bukta az az albi, és mennyit is nyerünk azzal a lakással? Ez az, amire már nem sokan tudják a választ.

Nehéz kérdés mindegyik. A továbbiakban ezért most megpróbáljuk lépésenként feltárni a dolgot: először azt nézzük meg, hogyan is viszonyul a lakásbérlés a lakástulajdonláshoz elméleti szempontból. Végigvesszük, milyen tényezőkön múlik a lakásvásárlás megtérülése, és hogy mi miatt olyan nehéz ebben a kérdésben előre gondolkodni. Ennek a cikknek a folytatásában nézzük majd csak meg, hogy a gyakorlati életben mit is mutatnak a számok. Térjünk is hát rá a lakásvásárlás alapjaira!

Semmi sincs ingyen

Az első és talán legfontosabb dolog, amit meg kell érteni a lakáskérdés kapcsán, hogy a költségektől sosem lehet teljesen megszabadulni. Ha lakást bérlünk, akkor ezt igazán könnyű belátni: annyiba kerül, amennyi a bérleti díj (plusz a rezsi). Amennyiben viszont saját lakásunk van, akkor a helyzet kissé bonyolódik: a saját otthonért azzal fizetünk, hogy a vagyonunk benne áll a lakásban, és nem pedig egy másik befektetésben. A költsége így elsősorban az egyéb befektetésekhez viszonyított hozamkülönbségből adódhat (plusz ugye amortizáció, jogi költségek, adó és egyebek).

A lakásvásárlások pénzügyi értékelése alapvetően három problémakört ölel fel:

- Először is nem egyszerű meghatározni, hogy milyen befektetés hozamához viszonyítsunk az értékelésünk során. Ha egy 25 milliós lakás vételára a kezünkben lenne, vajon mennyi pénzt tudnánk vele másutt csinálni?

- Másrészt a lakás ára maga is változik, és ha éppen fölfelé megy, akkor azzal szépen gyarapodhat a vagyonunk.

- Harmadrészt pedig ott van még az a tényező is, hogy minden hónapban megspóroljuk a lakbért. Hiszen, ha nem vettük volna meg a lakást, akkor is laknunk kellene valahol.

Ez a három dolog nagyon nehézzé teszi a lakástulajdonlás pénzügyi értékelését: még a múltbeli hozamot is nehéz kiszámolni, nemhogy a jövőre becslést adni.

Milyen tanulságokat vonhatunk le a múlt alapján?

Ennek a cikknek a szerzője egy korábbi kutatása során kiszámolta, hogy a lakásbefektetés pontosan mekkora hozamot is nyújtott bő másfél évtized alatt (1998-2016). Ezen időszak tanulsága az volt, hogy a jelentős felértékelődés miatt még nagyon óvatos nettó hozambecslések mellett is jól teljesített a lakás a magyar részvény- és kötvénypiachoz képest. Nagyon sok múlt ugyanakkor a befektetések időzítésén, vagyis nem volt mindegy, hogy ki mikor vett lakást.

A teljes cikk itt olvasható:

2016.04.22 14:10 Kiszámoltuk, mennyire érte meg lakást venni

Kell egy viszonyítási pont

A továbbiakban most részekre bontjuk ezt a problémát, hogy tisztábban lássunk a lakásbefektetések útvesztőjében.

A fentebb említett három pont közül kezdjük sorban az elsővel: mi az az alternatív hozam, amitől elesünk, ha a pénzünket egy lakásba fektetjük? A pénzügyi szakirodalom azt javasolja, hogy hasonlóan kockázatos eszközt kellene alapul vennünk, de hát mégis mi az, ami pont olyan kockázattal bír, mint a lakáspiac? A válasz nem egyszerű, hiszen a lakások ára hosszan elnyújtott ciklusokban ingadozik, amihez hasonlóan viselkedő pénzügyi terméket nehéz találni.

A lakásárak változékonysága arra utal, hogy a lakásvásárlás a közvélekedéssel ellentétben egyáltalán nem kockázatmentes ügylet, így az államkötvényekhez való hasonlítás nem annyira ideális. Ehhez képest a részvénypiac jobb lehet, de itt pedig a nagyobb volatilitással lehet probléma. A helyes viszonyítási alapot talán a kettő kombinációjával érhetnénk el, úgy, hogy mondjuk a szórásban mért kockázat hasonlóan alakuljon a lakáspiacéhoz. Persze meg kell jegyezni, hogy mivel más természetű eszközökről van szó, hiába egyensúlyozzuk ki a szórásokat, a jövőben akár jelentősen meg is változhatnak ezek a mutatók.

A legnagyobb dilemmát pedig nem is ez, hanem a jövőbeli hozamok becslése adja. Visszatekintve mindig lehet értékelni, de mi lesz 5, 10 vagy 20 év múlva? A múltbeli hozamok nem irányadóak a jövőre nézve, így nem biztos, hogy jól tesszük, ha ezen eszközosztályok historikus teljesítményét vesszük alapul. Csakhogy ezen kívül legfeljebb annyit tehetünk, hogy a becsült egyensúlyi reálnövekedéssel magyarázzuk a jövőben várható reálhozamokat a tőkepiacon. Túl pontos biztosan nem lesz egyik sem, de ha nagyon távolra nézünk, akkor még mindig ezek jelenthetik a legjobb megoldást.

Mennyit drágulhat?

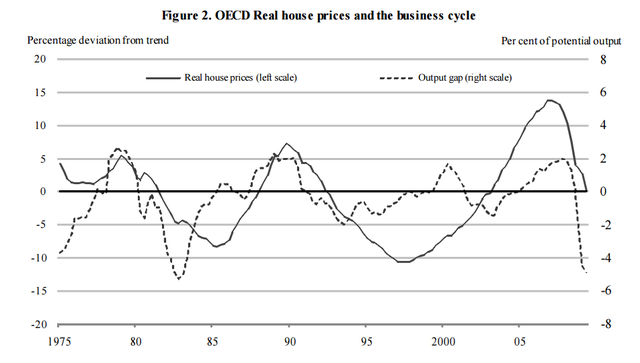

A második pont a fenti listánkban a lakásárak változásával kapcsolatos. Ha már tudjuk, milyen hozamhoz viszonyítunk, akkor csak a lakásvásárlásunk hozadékát kell kiszámolni. Nos, ennek az egyik komponense a lakásunk árváltozásából ered. A lakásárak hosszú, elnyújtott ciklusokban alakulnak, amely erős kapcsolatban áll a makrogazdasági fundamentumokkal és a hitelezési kondíciókkal. A lakáspiaci idősorok meglehetősen perzisztensek, ami annyit jelent, hogy ha elindulnak az árak egy irányba, akkor csak jó nehezen fordulnak meg. De ez ugyanúgy igaz felfelé, mint lefelé.

Ezek a tényezők lehetővé teszik, hogy akár statisztikai alapú, akár makrogazdasági modell alapú előrejelzést készítsünk a lakásárakról, noha ez utóbbiak pontossága sem lesz soha jobb, mint a makrogazdasági változókra és a pénzügyi kondíciókra tett becslésünké. Ráadásul egy-egy lakás ára egészen másképpen alakulhat, mint a lakáspiac egésze, attól függően, hogy éppen mennyire felkapott vagy lesajnált környéken van.

A legnagyobb gond mégis az időtávval van. Saját lakást ugyanis többnyire nagyon hosszú időre vesz az ember, nem ritkán egész életre. Ilyen távolra pedig semmi esélyünk előre látni a lakáspiaci ciklus alakulását, vagyis fogalmunk sem lehet róla, hogy mennyit ér majd egy lakás 25 év múlva. Az pedig, hogy 5-10 év múlva éppen hogyan áll az egész egyenlege teljesen irreleváns lehet, ha nem akarunk éppen költözni.

Kifizetem magamnak a lakbért

A harmadik pontunk a megspórolt lakbérrel kapcsolatos, amely tulajdonképpen ugyanolyan problémás, mint a lakásár alakulása. Sőt, bizonyos szempontból még rosszabb is, mert itthon egyszerűen nincs használható idősorunk rá. Annyit ki lehet deríteni, hogy adott árú lakást, adott helyen nagyjából mennyiért tudnánk kiadni, de még ez sem megy könnyen. Magyarországon ez a piac ugyanis szinte teljesen fekete, az emberek nem igazán szeretnek adót fizetni, így aztán a lakbérre vonatkozó információk is a sötétben maradnak.

A bérleti díjak alakulásáról tudjuk, hogy összefügg a lakásárak változásával. Ennek a fő oka az, hogy amennyiben magasak a lakbérek a lakásárakhoz képest, akkor többen döntenek a vásárlás mellett, ezzel pedig felnyomják az árakat. Akár szimplán otthont kereső emberekről, akár befektetőkről van szó, ugyanolyan irányba tereli őket a lakbér lakásárhoz viszonyított aránya (csak ami az egyiküknek költség, az a másiknak haszon).

Ha a ráta kileng, és mondjuk 200 havi lakbér helyett már csak 160 lakbérrel egyenlő az adott lakás ára, akkor ez egyre többeket késztet majd vásárlásra. A korábbi példánkban szereplő 25 milliós lakás esetében ez azt jelentené, hogy havi 125 ezerről 156 ezerre nőne az albi ára. Nemzetközi kutatásokból tudjuk, hogy a lakásár/lakbér arány nem növekedhet és nem is csökkenhet örökké. Azt viszont nagyon nehéz megmondani, hogy milyen határok között mozoghat. Nem könnyű eltalálni, hol van az a pont, ahol már a lakásvásárlási kedvet alakítja át a túlságosan magas vagy alacsony lakbér.

A lakásvásárlásunk teljes megtérülése ebből az elszámolt kiadási értékből és a lakásár változásából adódik össze. A hosszútávú számításoknál igen gyakori, hogy az infláció valamelyik típusával (például fogyasztói vagy bérinflációval) léptetik mind a lakásárakat, mind pedig a lakbérek alakulását. Ez nem egy rossz feltételezés, hiszen amennyiben tartósan a bérinfláció fölött alakulnának ezek az árak, akkor egy idő után a lakosság nagy része kiszorulna a piacról. Márpedig amennyiben kiszorulnak az emberek a piacról, akkor eltűnik a kereslet is, vagyis az áremelkedésnek meg kell állnia. Ez a fajta visszacsatolás jó alapot szolgáltat arra, hogy az igazán hosszútávú lakásárváltozást egyensúlyi makrováltozókkal magyarázzuk. A lakbért szintén azonos rátával kell növelnünk, mert eltérés esetén egy idő után irreálisan magassá vagy alacsonnyá válna a bruttó kiadási hozam.

Így jön ki a matek

Oda jutottunk tehát, hogy a lakásvásárlásunk hosszútávú megtérüléséhez meg kell becsülnünk az egyensúlyi lakásárváltozást, az átlagos bérleti hozamot, és ezek együttesét kell egy hasonlóan kockázatos portfólió várható hozamához viszonyítani. Egyik sem könnyű feladat, de vegyük észre a következőket: megállapítottuk, hogy a lakásfelértékelődés hosszú távon nem térhet el érdemben az inflációtól, és ezt például amerikai kutatások – ahol már igazán hosszú idősorok állnak erről rendelkezésre – alá is támasztják. Ha nem keressük a jó beszállót, és nem játsszuk meg a hullámokat, akkor hosszútávon a lakásfelértékelődés inkább csak az infláció ellen nyújthat fedezéket. Ez egyben azt is jelenti, hogy a hosszútávú feltételezésünk szerint a reálnövekedéssel arányos tőkepiaci hozamoktól elmaradhat a lakáspiac hazai menetelése.

Ez ugyanakkor nem feltétlenül probléma, hiszen úgy is értékelhetjük ezt a döntési helyzetet, hogy igazából sosem akarunk „kiszállni” ebből a befektetésből, mert lakni mindig kell majd valahol. Ha el is adjuk egyszer a lakásunkat, akkor is másikat veszünk majd az aktuális árszinten. Egyszóval fontos dilemma ebben az esetben, hogy mennyire érdemes egyáltalán foglalkozni a lakások árváltozásával önmagában. Sokkal fontosabb lehet a teljes lakásmegtérülésen belül a második komponens: a megspórolt lakbér. Ez nemhogy jelentősen felemelheti a pénzügyi megtérülését egy lakásnak, de akár a főszerepet is játszhatja az egész történetben.

Az igazán szép a dologban pedig az, hogy ennek a lakbér-komponensnek az értékét ki is tudjuk számolni, hiszen lényegében olyan, mint egy örökjáradék, ahol a kifizetések folyamatosan növekednek. A konstans szorzattal növekvő kifizetések jelenértékének a képlete ilyen esetben szimplán az éves lakbér osztva a növekedésének mértékével csökkentett diszkontrátával. Ez a diszkontrátánk pedig most megegyezik a viszonyítási alapnak használt befektetésünk várható hozamával, a lakbérnövekedésünk mértéke pedig a korábban taglalt inflációval. Képlettel felírva ennyi az egész:

![]()

Nézzünk erre egy példát, hogy jobban értsük! Van egy lakás, amit havi 150 ezer forintért lehetne kibérelni, és tudjuk, hogy a jövőben az inflációval nő majd a bérleti díjunk. Továbbá azt is gondoljuk, hogy ez a lakbér kifejezetten átlagosnak számít a lakáspiac ciklikus helyzetét nézve, vagyis egyensúlyban van a lakásár/lakbér ráta.

![]()

Amennyiben valaki egy életre vesz magának saját lakást, és nem érdeklik a kiszállási árak, akkor az ő szempontjából ez egy jó kiindulási pont lehet arra, hogy mérlegelje a lakásvásárlást. Persze ebben az esetben is ott van a diszkontrátával és az inflációval kapcsolatos bizonytalanság. Biztos számítást tehát itt sem lehet végezni, csak a jövővel kapcsolatos feltételezések mentén mondhatjuk meg, hogy mennyit ér egy saját lakás.

Hogyan viszonyulunk a lakásvásárláshoz?

Ebben a cikkben kizárólag pénzügyi szempontból vizsgáltuk a lakásvásárlást, vagyis azt gondoltuk végig, hogy az a pénztárcánkra milyen hatást gyakorolhat. Fontos ugyanakkor hozzátennünk, hogy egy saját otthon megvásárlása közel sem csak befektetési kérdésként értelmezhető. Sőt, bizonyára az emberek többsége fogyasztási döntésként tekint rá, mivel számukra a megtérülésen kívül még számos másik dolog is fontos. Ilyen lehet például a biztonságérzet, az egyéni szükségletkielégítés, vagy pusztán a birtoklási vágy is. Amennyiben valaki ezen tényezőknek kellően nagy jelentőséget tulajdonít, akkor teljesen racionális döntés lehet számára a lakásvásárlás még úgy is, ha azon pénzügyileg veszít.

A fenti örökjáradék-számítás pedig jó fogódzót adhat arra, hogy mennyit is ér valójában a lakbérfizetés kiváltása. Amennyiben a becsült paramétereinkkel alacsonyabb ár jön ki, mint amennyiért egy lakáshoz hozzá lehet jutni, akkor elképzelhető, hogy nem éri meg belevágni a dologba. Ha viszont jóval magasabb, akkor lehet, hogy már tényleg túl drága a lakbér. A hitelfelvétel ezen a történeten egyébként csak annyit változtat, hogy jó időre lejjebb nyomja a lakásmegtérülésünket, de egyébként nem igényel teljesen új megközelítést miatta a dolog. Végső konklúzióként ismét hangsúlyoznánk, hogy a lakásmegtérülést temérdek bizonytalanság övezi, ezért nem árt a fokozott óvatosság.

Cikkünk következő részében ezen gondolatokat felhasználva végzünk el néhány számítást. Megpróbáljuk majd számszerűsíteni, hogy egy tipikus esetben mennyi lehet a lakásvásárlás vagy bérlés pénzügyi egyenlege.

Portfolio Prof

Tudomány, technológia, és társadalom – minden, ami a modern műveltséghez kell.

Hozzászólnál a témához?

Legyél a közösségünk része és kövesd a Portfolio Prof Facebook oldalát!

Címlapkép forrása: MTVA/Bizományosi: Jászai Csaba