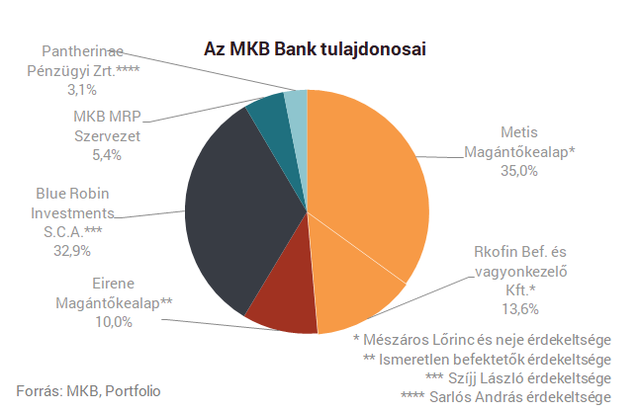

Felhajtás nélkül, az EU előírásait minimálisan teljesítve indulhat meg jövő pénteken a tőzsdei kereskedés az MKB Bank részvényeivel. Bár az összes részvényt bevezetik a tőzsdére, értesülésünk szerint a meglévő tulajdonosok első körben 5 százaléknál is kisebb részvénycsomagtól válnának meg, ezekkel a papírokkal lehet majd kereskedni kisbefektetőként is. Se tőkeemelés, se részvénykibocsátás, se „hivatalos” ajánlati ár nem lesz, de mi megbecsültük, mennyit érdemes adni egy MKB-részvényért. Úgy tűnik, az árfolyam 2000 forint fölött indulhat, és az Opushoz hasonló piaci kapitalizációjú társaság léphet a tőzsdére.

Felhajtás nélkül, az EU előírásait minimálisan teljesítve indulhat meg jövő pénteken a tőzsdei kereskedés az MKB Bank részvényeivel. Bár az összes részvényt bevezetik a tőzsdére, értesülésünk szerint a meglévő tulajdonosok első körben 5 százaléknál is kisebb részvénycsomagtól válnának meg, ezekkel a papírokkal lehet majd kereskedni kisbefektetőként is. Se tőkeemelés, se részvénykibocsátás, se „hivatalos” ajánlati ár nem lesz, de mi megbecsültük, mennyit érdemes adni egy MKB-részvényért. Úgy tűnik, az árfolyam 2000 forint fölött indulhat, és az Opushoz hasonló piaci kapitalizációjú társaság léphet a tőzsdére.

Miről van szó?

– olvasható abban a 2015 végi dokumentumban, amely az MKB Bank vállalásait tartalmazza az EU felé 2019 végéig. A „commitmentre” az MKB szanálása során igénybe vett állami támogatásért cserébe volt szükség, ennek összegét az Európai Bizottság 32 milliárd forintra becsülte. A 2019 végéig tartó restrukturálási periódusra olyan vállalásokat tett a bankra vonatkozóan Matolcsy György (mint a szanálást végző MNB elnöke), amelyek elvben biztosítják, hogy ne kerüljön a bank versenytorzító módon előnyös helyzetbe versenytársaival szemben.

Az MKB-val kapcsolatos vállalások

- Veszteséget generáló üzletágak elidegenítése

- Kereskedelmiingatlan-hitelezés megszüntetése

- Lakossági devizahitelezés tilalma

- Költségcsökkentés (pl. 2016-ban 50-60%-os, majd 2017-től 50-55%-os költség/bevétel arány, 2019 végéig legfeljebb 2050 teljes munkaidős dolgozó alkalmazása, legfeljebb 76 fiókszám elérése).

- Kockázatkezelési keretrendszer fejlesztése (új kockázati stratégia kialakítása, ROE-ra vonatkozó kötelezettségvállalás, pl. 2019-ben 5-12%-os RoE az új vállalati hiteleken.)

- Osztalékfizetési korlátozás (először a 2018-as eredmény után lehetséges).

- Egyes befektetések korlátozása

- A bank szabályozott tőkepiacra történő bevezetése

- Mérlegfőösszeg és RWA (kockázatokkal súlyozott eszközérték) célszámok tartása, a mérlegfőösszeg például nem mehet 1900 milliárd forint fölé,

- Akvizíciótilalmi korlátozás

- Marketing költségek tartása a 2014-es szinten,

- Reklámtilalom az állami támogatáshoz és tulajdonhoz kapcsolódóan

- Javadalmazási korlát

- A bank elidegenítése (a Szanálási Vagyonkezelő tulajdonából 2016 júniusáig)

- Agresszív kereskedelmi gyakorlatok tilalma

- Monitoring Trustee megbízása a restrukturálás időszaka alatt

- Renotifikáció (bizonyos visszajelzések az Európai Bizottság számára).

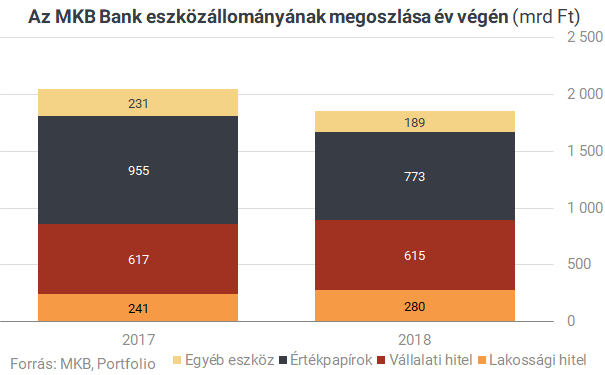

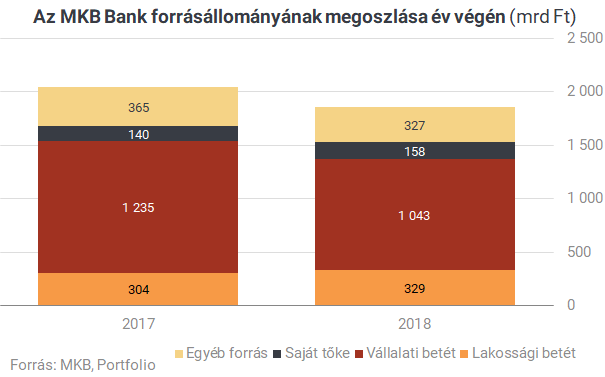

A bank hitelportfóliójának megtisztítása az elmúlt években megtörtént (a nem teljesítő kitettségek aránya 6% alá csökkent), és nem állnak rosszul a vállalások teljesítésével. Ugyanakkor a növekedési számokra, a bank üzleti teljesítményére idén még rányomja bélyegét az EU néhány előírása. 2019 végéig (a gyakorlatban inkább a teljesítés értékelésének jövő tavasszal várható EU-s befejezéséig) nem nyújtózkodhat túl a bank a rövidre szabott takaróján. E korlátokkal magyarázható például, hogy miközben a bankszektor tavaly növekvő üzleti volumennek örvendett,

- az MKB Bank mérlegfőösszege 9,2%-kal csökkent,

- a bank vállalati betéteinek állománya 15,5%-kal esett vissza,

- a fiókszámot a költségcsökkentés érdekében (és a digitalizációval összefüggésben) 18-cal 51-re csökkentette a bank.

Az MKB így a nagy kereskedelmi bankok versenyében (a Takarékot is ide sorolva) a 8. helyre csúszott vissza mérlegfőösszegét tekintve, egyedül a Budapest Bankot előzi meg a nagybankok közül.

Hogy lép a bank a tőzsdére?

A bank részvényeinek bevezetése a tőzsdére megtörtént az elmúlt héten, és a nyilvánosan működő részvénytársasággá (Nyrt.) való átalakulást is jóváhagyta a cégbíróság. Értesülésünk szerint se tőkeemelés, se új részvények kibocsátása, de még a részvények árazására vonatkozó előzetes indikáció sem kíséri az MKB tőzsdére lépését, az EU előírását – ahogy egy forrásunk fogalmazott – „minimál stílusban” fogják teljesíteni.

Dolgoztak tanácsadócéggel (ezt egyelőre nem nevezték meg), és tapogatózott a bank potenciális befektetők körében is, de nem tudunk róla, hogy nemzetközi intézmények érdeklődnének a részvények iránt. Várhatóan elsősorban magyar magánszemélyek (akár a bank kiterjedt privátbanki ügyfélkörének egy része), esetleg magyar alapok, pénztárak veszik portfóliójukba az MKB-részvényeket. Mivel kis pakettről van szó, kiterjedt kampányra vagy roadshow-ra várhatóan nem kerít sort a bank, legalábbis egyelőre. Balog Ádám vezérigazgató magánvéleménye szerint, amelyet a bank április végi sajtótájékoztatóján osztott meg velünk, később 20-30%-os tőzsdei részvényarányt lenne jó elérnie a banknak.

Mennyit érhet egy részvény?

A régiós bankokat a piac által várt következő egy éves profitjuk 6-14-szeresén (P/E ráta) és egy év múlva várható könyv szerinti értékük 0,6-1,7-szeresén (P/BV ráta) adják-veszik a régiós tőzsdéken. A cseh és lengyel bankok magasabb, a magyar és osztrák bankok alacsonyabb P/E szerinti értékeltséggel forognak, míg a könyv szerinti értékhez képest a magyar és cseh bankok állnak jobban, a lengyel bankok többsége és az osztrák bankok rosszabbul.

Az MKB tavalyi teljesítménye (különösen saját tőke arányos megtérülése) alapján a magyar és régiós bankok felső harmadába tartozott, saját tőke arányos megtérülése viszonylag magas, 16,8% volt. A következő egy évben pozitív és negatív tételek is befolyásolhatják az eredményt:

- az új üzleti volumenek képzését behatároló EU-s előírások miatt a bevételek valószínűleg még csak korlátozottan nőnek,

- a költség/bevétel hányados 55% alatt tartására vonatkozó szándék miatt a költségeken erős kontroll maradhat, relatíve javítva az eredményt,

- a tavalyi 800 millió forintos nettó értékvesztés- és céltartalék-visszaírás eltűnhet és ismét az értékvesztés- és céltartalék-képzés veheti át a helyét, akár néhány milliárd forinttal rontva a tavalyihoz képest az eredményt,

- a bankadó valamivel több mint 4 milliárd forinttal ronthatja az eredményt, hasonlóan az előző évekhez.

Összességében a tavalyi 25,1 milliárd forint után közel 20 milliárd forintos adózott eredményre számítunk az MKB Banknál idén, a bank könyv szerinti értéke egy év múlva a 2018 végi 158 milliárd forint után (némi osztalékfizetést is feltételezve) 175 milliárd forint környékén lehet majd. A régiós bankok medián értékeltsége alapján így 203-228 milliárd forint környékén lehet az MKB Bank fair értéke.

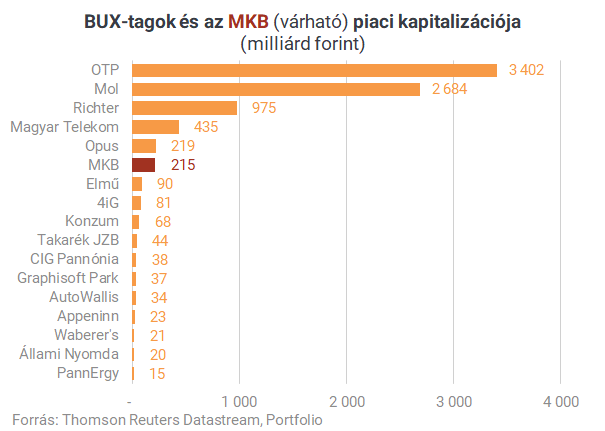

Az MKB a tőzsdére lépéssel a magyar részvénypiac 6. legnagyobb piaci kapitalizációjú társasága lehet, megközelítve Mészáros Lőrinc másik érdekeltségét, az Opust.