A kedvező gazdasági környezetben élénkülő ingatlanpiac kedvez a bankoknak, hiszen növekvő hitelezési aktivitást jelent nekik, valamint a múlt örökségein is könnyebben túl tudnak lépni. Túlértékeltség esetén azonban felmerül annak kockázata, hogy a hitelezők olyan lakásvásárlásokat is megfinanszíroznak, melyek esetében kérdéses a piaci érték fennmaradása, és a bank középtávon akár veszteséget is szenvedhet az ügyleten. A lakáspiac és a bankrendszer ilyen összefonódása makroszinten is veszélyes folyamatokhoz vezethet.

A kedvező gazdasági környezetben élénkülő ingatlanpiac kedvez a bankoknak, hiszen növekvő hitelezési aktivitást jelent nekik, valamint a múlt örökségein is könnyebben túl tudnak lépni. Túlértékeltség esetén azonban felmerül annak kockázata, hogy a hitelezők olyan lakásvásárlásokat is megfinanszíroznak, melyek esetében kérdéses a piaci érték fennmaradása, és a bank középtávon akár veszteséget is szenvedhet az ügyleten. A lakáspiac és a bankrendszer ilyen összefonódása makroszinten is veszélyes folyamatokhoz vezethet.

Írásunkban – amely a Magyar Nemzeti Bank Pénzügyi stabilitási jelentését szemléző cikksorozat első része – azt vizsgáljuk, hogy jelenleg mekkora veszélyt jelenthet az ingatlanpiaci élénkülés a hazai pénzügyi intézmények számára.

Manapság mindenhonnan a lakáspiacról hallani: megéri-e, mikor kell beszállni, meddig nőhet még, olcsó-e vagy drága, miért ilyen drága, albérlet vagy tulajdon, és még számtalan más kérdés. A makrogazdasági elemző és szabályozó intézmények (mint a Magyar Nemzeti Bank) szintén szoros figyelemmel követik a piacot, hiszen az az inflációs folyamatokat, de legfőképpen a pénzügyi rendszer stabilitását is befolyásolja. Az MNB ennek megfelelően több kiadványában is részletesen elemzi az ingatlanpiacot, melyek közül a fél évente megjelenő Pénzügyi stabilitási jelentés (lásd még: Lakáspiaci jelentés és Kereskedelmiingatlan-piaci jelentés) elsősorban a hazai bankrendszer szempontjából közelíti meg a témát.

Miért fontos a bankoknak a lakáspiac? Egyrészt a lakásvásárlások finanszírozása miatt elsősorban üzleti aktivitást jelent számukra ez a piac, amelynek élénkülése így az eredményükre is jótékony hatást gyakorol. Másrészt a lakások fedezetet is jelentenek számukra. Ha egy lakáshiteladós nem teljesíti az adósságszolgálatát, akkor a lakás jelenti azt a fedezetet, amin a bank követelése megtérülhet. Ha a lakásárak csökkenőben vannak, és az adásvételek száma csökken, akkor a lassabb, alacsonyabb áron történő értékesítés miatt a bank várható veszteségei emelkednek. Ellenben, ha élénkül az ingatlanpiac, akkor könnyebben eladhatóvá válnak az ingatlanok, és a bank megtérülése is növekszik. Mindkét irányú folyamatra láttunk példát az elmúlt évekből: a 2007-2008-as pénzügyi válság kitörését követően a hazai bankok hitelezési veszteségei részben az ingatlanok nehéz értékesíthetősége miatt növekedtek drasztikusan, míg az utóbbi években a lakáspiac élénkülésével párhuzamosan a korábban megképzett tartalékok (értékvesztés) nem elhanyagolható részének visszaírására is lehetőség adódott.

A bankok és a lakáspiac közötti összefonódás akkor válik túl szorossá, ha a lakáspiac élénkülése nem a gazdasági fundamentumoknak (növekvő jövedelmek, alacsony munkanélküliség), hanem a túlzott mértékű hitelezésnek köszönhető. Ha a hitelezés hajtja a lakásárakat, akkor felívelő szakaszon a nagyobb hitel-drágább lakás-még nagyobb hitel spirál alakul ki, amely során a bank túlságosan magas arányban finanszírozza a tranzakciókat (azaz magas hitelfedezeti mutató és alacsony önerő mellett), ami miatt középtávon nem biztosított a megtérülése. Az önerősítő folyamat megakadását követően könnyen az ellenkező irányba csaphat át. Ebben az esetben a lakásárak csökkenése növeli a hitelezési veszteségeket, erodálja a bankok tőkéjét, korlátozva a bankok hitelezési képességét, majd a finanszírozás mérséklődése még tovább mérsékli az árakat.

Hol vagyunk most?

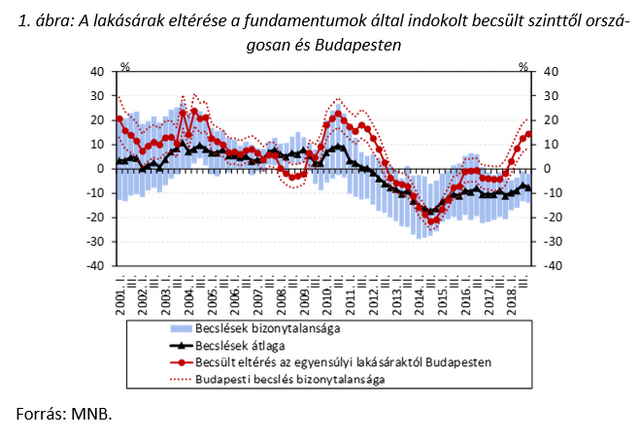

Becslésünk szerint a hazai lakásárak jelenleg országosan még a gazdasági fundamentumok által indokolt szint alatt helyezkednek el. Budapesten azonban az utóbbi időben folyamatosan emelkedett a túlértékeltség kockázata. Modellünk szerint a fővárosi lakásárak 2018 végén nagyjából 15 százalékkal voltak drágábbak annál, mint amit a budapesti lakosok összesített jövedelme és a munkapiaci helyzet indokolt volna (1. ábra).

Hogyan mérjük?

A becslések során lényegében azt mérjük meg, hogy a különböző makrogazdasági változók általában (hosszú idő átlagában) hogyan hatnak a lakásárakra. E hatások azonosítását követően a gazdasági fundamentumok (pl. jövedelmek, munkanélküliség) aktuális értékének ismeretében meg tudjuk határozni, hogy ezek a változók jelenleg milyen lakásárszintet indokolnak. Ezt a szintet kivonva a tényleges lakásárakból megkapjuk, hogy a modell szerint túl vagy alul vannak értékelve az ingatlanok. A fenti ábrán már ezt a különbözetet láthatjuk. Természetesen e modellek sem tökéletesek, és bizonyos folyamatok, pl. a szálláshelyek átalakulásának (ld. Airbnb) hatását nem képesek megragadni. Az alkalmazott módszertanokról részletesebben az MNB 2019 májusi Lakáspiaci jelentésében lehet olvasni.

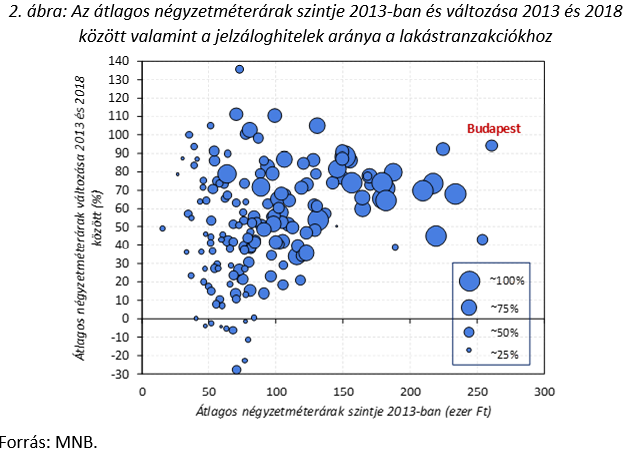

A lakáspiac élénkülése azonban nagyon jelentős részben a reálgazdasági fundamentumok erősödésének volt köszönhető az elmúlt években, és nem a túlzott mértékű hitelezés hajtotta azt. A jövedelmek emelkedtek, a munkanélküliség mérséklődött, miközben 2018-ban a lakásvásárlások kevesebb mint fele valósult meg hitel felvétele mellett. És bár látható némi összefüggés aközött, hogy hol drágábbak az ingatlanok, és hol vesznek fel nagyobb arányban hitelt a lakásvásárlók, a túlértékeltséggel leginkább veszélyeztetett fővárosban a lakáshitelfelvételek és a lakástranzakciók aránya enyhén az országos átlag alatt helyezkedik el (2. ábra).

A korábban leírtak alapján akkor kellene valódi katasztrófától félnünk, ha a lakásvásárlások zöme hitelfelvétel mellett, és különösen, ha kockázatos hitelfelvétel mellett valósulna meg (vagyis ha magas lenne a hitelösszeg és a fedezetérték hányadosa), ráadásul olyan településeken, amelyeken felmerül annak kockázata, hogy az ingatlanpiac már túlhevült. Jelenleg a magas hitelfedezeti arány-magas áremelkedés dimenzió-ban vizsgált „kockázatosabb” hitelfelvételek a 2018-as lakáshitel-kibocsátás alig negyedét adták. Ez természetesen nem azt jelenti, hogy nincsenek olyan kockázatok a piacon, amelyek miatt aggódnunk kellene. Azonban egy klasszikus lakáspiaci összeomlás (mint amilyet például 2007-2008-ban az USA-ban láthattunk) kialakulásának valószínűsége jelenleg csekély.

A bankok köszönik, jól vannak

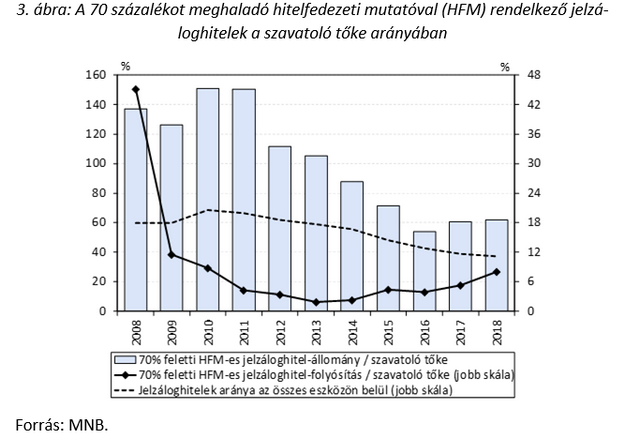

Az új hitelfolyósítások esetében tehát mérsékelt kockázatokat látunk, de mi a helyzet a teljes fennálló hitelállománnyal? Nos, a 10 évvel ezelőtti helyzethez képest az ingatlannal fedezett lakossági hitelek aránya a banki eszközállományon belül 18 százalékról 12 százalékra csökkent. Mindeközben a kockázatos jelzáloghitelek (ez alatt azon hiteleket értve, ahol a tartozásösszeg és a lakás értékének aránya meghaladja a 70 százalékot) aránya a banki veszteségek elnyelésére szolgáló szavatoló tőkéhez viszonyítva 140 százalékról 60 százalékra mérséklődött ugyanezen időszak alatt (3. ábra). A bankok tehát fel vannak vértezve egy esetleges lakáspiaci sokk átvészelésére.

Az sem elhanyagolható szempont, hogy az EU-ban a rendelkezésre álló jövedelem arányában Magyarországon az egyik legalacsonyabb a lakossági eladósodás, és bár a hitelezés folyamatosan élénkül, még messze van a 10 évvel ezelőtti szinttől. Mindebből arra következtethetünk, hogy a bankok és a lakáspiac közötti összefonódás jelenleg nem túl szoros, és a lakásárak esetleges csökkenése nem járna együtt a bankok helyzetének drasztikus romlásával. A fentiek egyúttal azt is implikálják, hogy a lakásárak hűtése – amennyiben ilyen szándék merülne fel – jelenleg elsősorban nem a hitelpiacon keresztül ható jegybanki eszközökkel, sokkal inkább fiskális eszközökkel képzelhető el. Ilyen beavatkozásra számos nemzetközi példát találhatunk az elmúlt évekből, amelyeket a Pénzügyi stabilitási jelentés 1. keretes írásában gyűjtöttünk össze.

A szerzők a Magyar Nemzeti Bank munkatársai.