Még egy bankot vesz az OTP, aztán megpihennek, mondta Csányi Sándor nemrég, utalva annak a 2014-ben indult akvizíciós körútnak a lezárárására, amiben az OTP akkor már összesen tíz pénzintézetet szerzett meg. A múlt héten a magyar bank bejelentette, hogy egy tizenegyediket, egy szlovén bankot is megvesz, most tehát jöhet a pihenés. Vagyis jöhetne, mert a megvett bankokat szépen meg is kell emésztenie az OTP-nek. A tranzakciók lezárásával a külföldi leánybankok a fontosabb mutatókban már nagyobbak lesznek, mint a magyarországi operáció, külföldről származik majd a bevételek és a profit nagyobb része. Sikerült a nagy kifektetés, amiről Orbán Viktor még márciusban beszélt, persze az OTP terjeszkedése jóval régebben indult, mint ahogy azt állami szinten meghirdették volna. Tizenegy pénzintézet megvásárlása nem kevés, érdemes átnézni, mi történt az OTP-nél az elmúlt bő öt évben.

Még egy bankot vesz az OTP, aztán megpihennek, mondta Csányi Sándor nemrég, utalva annak a 2014-ben indult akvizíciós körútnak a lezárárására, amiben az OTP akkor már összesen tíz pénzintézetet szerzett meg. A múlt héten a magyar bank bejelentette, hogy egy tizenegyediket, egy szlovén bankot is megvesz, most tehát jöhet a pihenés. Vagyis jöhetne, mert a megvett bankokat szépen meg is kell emésztenie az OTP-nek. A tranzakciók lezárásával a külföldi leánybankok a fontosabb mutatókban már nagyobbak lesznek, mint a magyarországi operáció, külföldről származik majd a bevételek és a profit nagyobb része. Sikerült a nagy kifektetés, amiről Orbán Viktor még márciusban beszélt, persze az OTP terjeszkedése jóval régebben indult, mint ahogy azt állami szinten meghirdették volna. Tizenegy pénzintézet megvásárlása nem kevés, érdemes átnézni, mi történt az OTP-nél az elmúlt bő öt évben.

Felpörgött az OTP

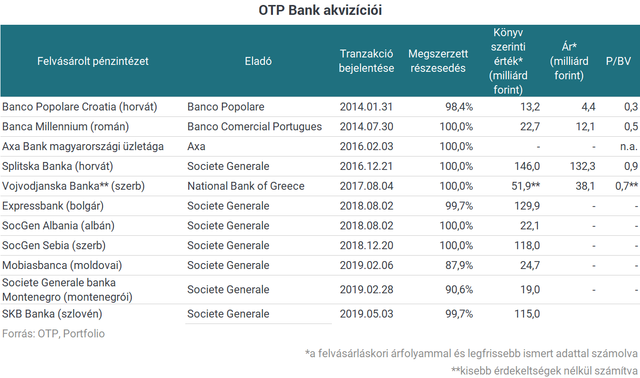

A 2008-as válság után évekig mondogatták az OTP vezetői, hogy szívesen vennének bankot, pletykák is voltak bőven lehetséges régiós akvizíciókról, aztán valahogy nem lett belőlük semmi. Egészen 2014-ig, amikor az OTP akvizíciós gépezete elkezdett felpörögni. Igaz, az első néhány felvásárlás csak óvatos szárnypróbálgatás volt, hiszen a csupán 0,6 százalékos piaci részesedésű horvát Banco Popolare Croatia, a 0,8 százalékos piaci részesedésű román Banca Millennium vagy a magyarországi AXA Bank megvásárlása még a helyi operációkhoz sem tett hozzá sokat (na jó, az AXA átvételével a magyar operációban közel negyedével nőtt a jelzáloghitel állomány), nem, hogy a teljes bankcsoporthoz, de ujjgyakorlatnak jók voltak, és a befektetők felé is fel lehetett mutatni, hogy potens az OTP vezetése.

Aztán jött 2016 vége, és a horvát Splitska megvásárlása, ami két szempontból is érdekes: egyrészt a Splitskával végre igazán nagy halat fogott az OTP, horvát bankpiaci részesedése 4-ről 11 százalék fölé emelkedett, másrészt az eladó a francia nagybank, a Societe Generale volt, amely gyakorlatilag feladta a régiós pozícióit, és egymás után vált meg kelet-közép-európai leánybankjaitól, a SocGentől a összesen 7 bankot vett meg az OTP, köztük a legutóbbi, szlovén leánybankot.

A SocGen-sorozatot csak egy akvizíció szakította meg, a szerb Vojvodjanskát a görög National Bank of Greece-től (NBG) vette meg 2017-ben az OTP. A második legnagyobb görög bank egyébként azért érdekes az OTP szempontjából, mert az európai versenyfelügyelettel kötött megállapodás alapján az elmúlt években sorra adta el régiós érdekeltségeit, és az OTP akár a görög banknál is mehetett volna egy a SocGenhez hasonló akvizíciós kört, ott azonban az NBG román bankjának megvásárlása meghiúsult, a Banca Romaneasca megvásárlását nem hagyta jóvá az OTP-nek a román jegybank, ezután pedig nem is vett több bankot a görög pénzintézettől az OTP.

2014 óta összesen 11 pénzintézetet vett meg az OTP, ebből 8-at olyan országban (Bulgária, 2x Horvátország, Magyarország, Montenegró, Románia, 2x Szerbia), ahol a magyar bankcsoport már korábban jelen volt, és akvizíciókkal 3 új országba, Albániába, Moldovába és Szlovéniába is belépett.

A 2014-ben kezdődött akvizíciós kör eredményeként az OTP a legutóbbi felvásárlásokkal együtt már 12 országban lesz jelen.

Motivációk

Több oka is van annak, hogy az OTP bevásárolt a régióban:

- Megvolt a régiós jelenlét: Az OTP a 2008-as válság előtti akvizícióival már több országban kiépített pozíciókat, amik közül azonban több nem csak csoportszinten, de a helyi bankpiacon is kicsi maradt, az évek alatt kiderült, hogy több OTP-leány egyszerűen nem képes organikusan elérni a megfelelő üzemméretet, így nem is működtethető eredményesen.

- Kis bank, nagy veszteség: A válság egyik keserű tapasztalata az volt, hogy miközben a kisebb OTP-operációk jó időkben sem szállítottak értelmezhető profitot, a válság alatt néhány negyedév alatt tetemes veszteséget termeltek a bankcsoportnak, ezért is meg kellett őket erősíteni akvizíciókkal.

- Olcsóbbak lettek a bankok: Az is az OTP malmára hajtotta a vizet, hogy a válság után jóval olcsóbbak lettek az európai, így a régiós bankok is. Miközben a válság előtti akvizíciós körben az OTP még átlagban a könyv szerinti érték 2,7-szeresén vett bankokat, a válság óta eltelt években már csak nagyjából könyv szerinti értéken szerezte meg azokat.

- Kivonulások: A legutóbbi akvizíciókat az is segítette, hogy az elmúlt években elindult az európai bankszektor átalakulása, különböző motivációk mentén több nagy európai bankcsoport is átgondolta például a kelet-közép-európai jelenlétét, az OTP sem haladt volna ilyen gyorsan a felvásárlásokkal, ha nem lett volna a SocGen, amelyik egymás után adta el jól menedzselt bankjait. Az OTP-nek.

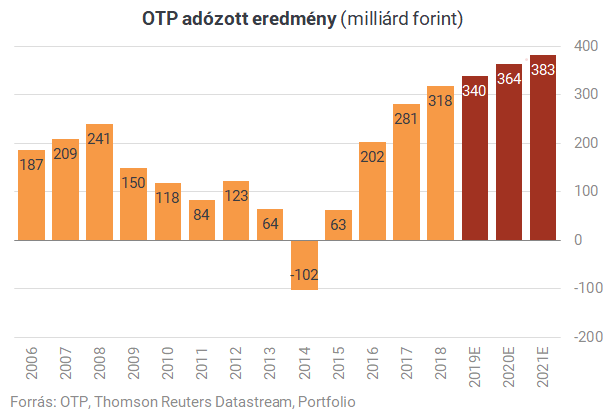

- Van pénz lóvéra: Persze az, hogy vannak eladó bankok, és ráadásul jó áron, még nem garancia a sikerre, az akvizíciókhoz pénz is kell. Ezzel az OTP-nél nincs gond, írtuk már korábban, pénzgyár lett az OTP, a piacon még az a hír is elterjedt, hogy a felvásárlások mellett tetemes extra osztalékot is kifizethet a bank, olyan sok cash-t termel a csoport. Extra osztalék kifizetésére nem került sor, de beszédes az, hogy a 11 pénzintézetet úgy vette meg az OTP, hogy folyamatos az akvirált bankok beillesztése a csoportba (nyilván ez is költségekkel jár), közben egy masszív és költséges digitális transzformáció zajlik a banknál, a késedelmes hitelek fedezettsége közel 120 százalék, ezek ellenére a bankcsoport tőkeereje és likviditási pozíciója európai viszonylatban is kiemelkedő maradt.

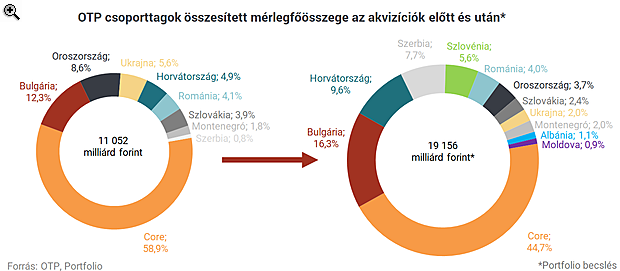

Nagyra nőtt az OTP

Az akvizíciókkal az OTP jóval nagyobb bankcsoport ma, mint 2014 előtt, ha csak a magyar alaptevékenységet és a külföldi bankokat nézzük, akkor az összesített mérlegfőösszegnél a növekedés több, mint 70 százalékos. Viszont látványos az is, hogy nem csak a bank mérete változott meg, de a csoporton belüli arányok is eltolódtak, miközben a magyar alaptevékenység még mindig meghatározó, súlya számításaink szerint 50 százalék alá csökkent, miközben a bolgár és főként a horvát bank súlya nagyot nőtt, de a korábbinál jóval nagyobb a szerb operáció is, és relatíve nagy lesz a szlovén bank súlya is a csoporton belül.

(Ebben a részben a legutolsó ismert adatok alapján becsültük meg azoknak a csoporttagoknak a méretét, amelyeknél az akvizíciók lezárása még nem történt meg, így számaik még nem szerepeltek az OTP Csoport 2018-as kimutatásaiban.)

Klikk a képre!

|

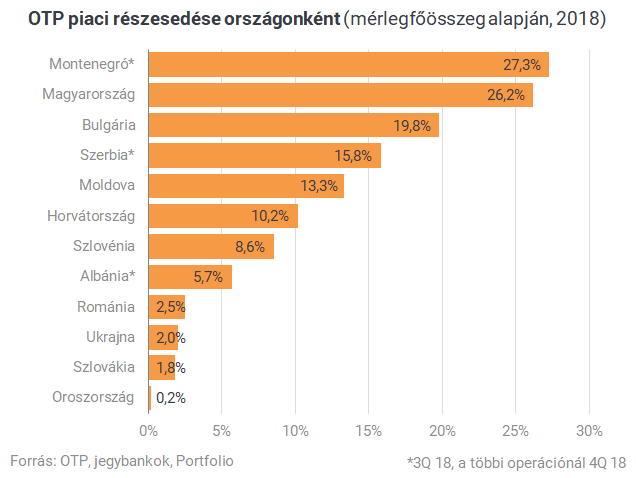

Az akvizícióknak köszönhetően az OTP mostanra több operációban is meghatározó szereplője a helyi bankszektornak, 6 országban kétszámjegyű a piaci részesedése, és a szlovén bank is közel áll ahhoz, hogy akár organikusan is elérje a 10 százalékos részesedést. A magyar piacon egyértelmű az OTP dominanciája, főként a lakossági szegmensben. Mérlegfőösszeg alapján 26, a lakossági hiteleknél 30, a lakossági betéteknél 37 százalék a bank piaci részesedése, a vállalati hiteleknél 15, a vállalati betéteknél 19 százalék az OTP részaránya. Az OTP toronymagasan első Montenegróban, de piacvezető Bulgáriában, Szerbiában sincsen sokkal lemaradva az első helyezett Intesatól. Bár az orosz és az ukrán piacon mérlegfőösszeg alapján kis banknak számít az OTP, ezeken a piacokon elsősorban a fogyasztási hitelekre épít a bank, Oroszországban például az áruhitelezésben a második, a hitelkártya szegmensben pedig a hatodik legnagyobb szereplő az OTP orosz leánybankja.

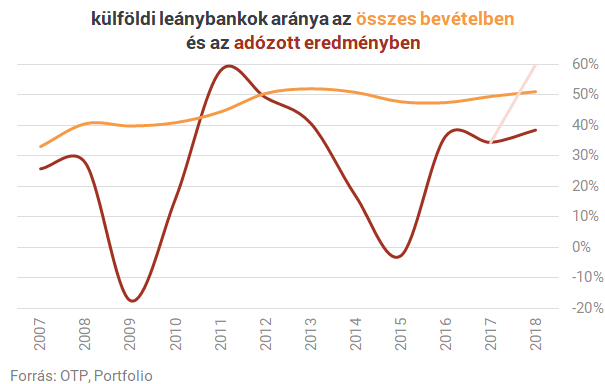

Kifektetés

Bár az, hogy a leánybankoknak mekkora a hozzájárulása a csoport eredményéhez, nagyban függ az egyébként folyamatosan növekedő magyar alaptevékenység eredményétől is, azért az látszik, hogy az elmúlt években folyamatosan nőtt a leánybankok hozzájárulása a bankcsoport bevételeihez és profitjához, előbbinek több mint 50, utóbbinak közel 40 százalékát adták tavaly a külföldi csoporttagok. Úgy, hogy abban még nem voltak benne az időközben megvett bolgár, albán, szerb, moldovai, montenegrói és szlovén bank számai. Ha a legutolsó elérhető profitszámokkal kalkulálunk (az albán, moldáv, szerb, szlovén banknál 2018-assal, a bolgárnál és a montenegróinál a 2017-es profittal), akkor az a 6 bank, aminek az eredménye az OTP 2018-as számaiban még nem volt benne, összesen közel 70 milliárd forint profitot ért el, azzal együtt a külföldi bankok részaránya a csoport profitján belül bőven 50 százalék fölé, 60 százalék közelébe ugrana.

Sokat költött az OTP

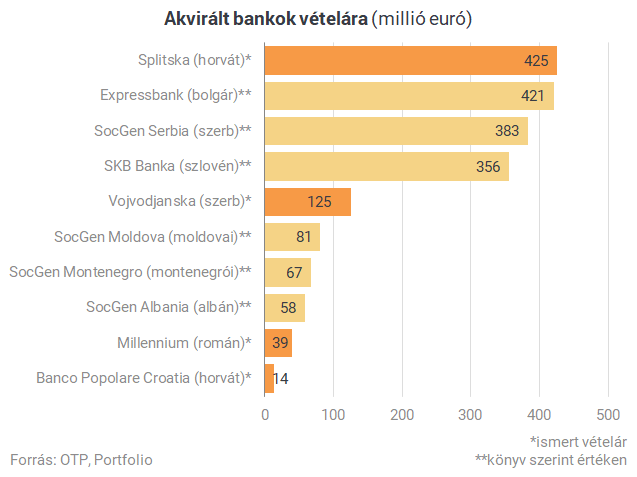

A válság óta megvett bankok közül biztosan csak a horvát Banco Popolare Croatia (14 millió euró), a román Banca Millennium (39 millió euró), a horvát Splitska (425 millió euró) és a Vojvodjanska (125 millió euró) árát tudjuk, a többi megvett bank vételárát viszont nem tette közzé az OTP, hivatalosan azért, mert az eladóval így állapodtak meg. Annyi kapaszkodónk van, hogy az elmúlt 2 évben vett bankokat átlagosan könyv szerinti értéken vette az OTP. Ha elfogadjuk, hogy nagyjából könyv szerinti értéken vehette a nem ismert vételárú bankokat az OTP (beleértve a legújabb, szlovén bankot is), akkor így néznek ki a megvett bankokért fizetett összegek:

Kell egy csapat

Az elmúlt évek felvásárlásaival komoly tapasztalat gyűlt össze az OTP-nél, mivel a bankvásárlásokat nem külső tanácsadókra, hanem saját akvizíciós csapatra építve hajtotta végre a bank. Bár lehetne azt mondani, hogy az elmúlt néhány akvizíció már futószalagon ment, hiszen az eladó minden esetben a SocGen volt, azonban minden bankvásárlás más, a pénzintézeteket természetesen egyesével kell átvilágítani, ismerni kell a helyi bankpiac működését, tisztában kell lenni a helyi makrogazdasági kilátásokkal, nem árt, ha a helyi jegybankkal is jó a kapcsolat, szóval nem önjáró a folyamat. Az akvizícióban résztvevő szakemberek munkája nem ér véget a bankok átvilágításával, a tranzakciók előkészítésével és lezárásával, abban is fontos szerepük lesz, hogy a megvett bankokat gördülékenyen integrálják a bankcsoportba. A megszerzett tapasztalat nem vész el, a tudás a későbbi akvizíciókat is segítheti. Összességében a részvényesek is örülhetnek annak, hogy nagyrészt saját kútfőből oldotta meg a bank az akvizíciókat, érzésből jóval drágább lett volna, ha kizárólag egy nagy tanácsadócég segítségére hagyatkozik az OTP.

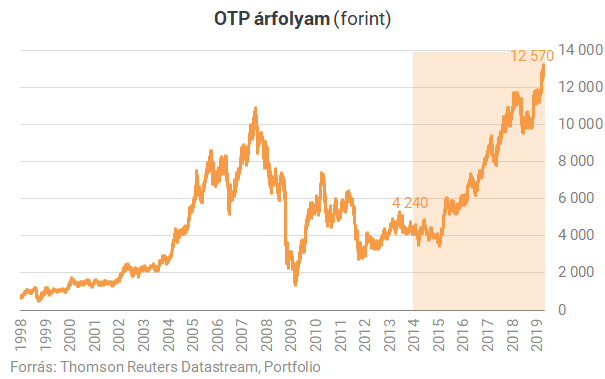

Örülnek a befektetők

Az első, 2014-es akvizíció bejelentése óta szinte pontosan háromszorosára emelkedett az OTP árfolyama. Persze nem csak az akvizíciók hajtották felfelé az árfolyamot, sőt, legtöbbször az aktuális felvásárlás bejelentése nem is okozott nagyobb árfolyamelmozdulást, a régiós terjeszkedés folyamatosan árazódott be, egyre több befektetőt győzött meg az, ahogy az OTP nem csak originálisan, de akvizíciókon keresztül is szépen nő, a bank jó áron vesz olyan jól menedzselt pénzintézeteket, amelyek megfelelően illeszkednek a bankcsoporthoz, összességében jó a track record. Az OTP-árfolyam alakulásából is inkább az olvasható ki, hogy a befektetők értékteremtést látnak a felvásárlásokban.

Mivel a tőzsde a jövőt árazza, azt is érdemes megnézni, milyenek a kilátások: az elemzői várakozások alapján a következő években még a tavalyi, közel egymilliárd eurós rekordprofitnál is magasabb eredményt érhet el a bankcsoport, a profitbővülés többek között abból származhat, hogy az OTP kimutatásaiba a megvett bankok eredménye is bekerül.

Folyt. köv.

A múlt héten bejelentett szlovén bankvásárlással egy időre lezárja a térségbeli akvizíciókat az OTP, most jöhet egy az akvizícióknál nem kevésbé munkás időszak, az akvirált bankok integrálása, ami főként azokban az operációkban, ahol az OTP már korábban is jelen volt, vélhetően létszámleépítéssel, fiókbezárásokkal járhat a megvett bankoknál, hogy szinergiahatásokat lehessen érvényesíteni.

Az akvizíciók időleges lezárása azonban nem jelenti azt, hogy ne akarna újabb országokban megjelenni az OTP, az Indexnek adott interjújában Csányi Sándor azt mondta, hogy Koszovóba és Macedóniába a nemrég megvásárolt albán bankon keresztül mennének be. A felvásárlások sincs azonban még vége, a bankvezér a legutóbbi közgyűlésen azt mondta, hogy a megállás után még egy nagyot nekirugaszkodik az OTP, mivel a következő 3-5 évben jelentős konszolidáció jön még az európai bankpiacon, ebben pedig az OTP is részt kíván venni.

És hogy hol vehet még bankot az OTP? Például ott, ahol már jelen van, de alacsony a piaci részesedése, vagy ott, ahol a régióban még nem színezte be a térképet a magyar bank. Előbbi országcsoportba tartozik Szlovákia, ahol kicsi a bank, de Románia is, ahol az OTP a Romaneasca megvásárlásának meghiúsulása után valószínűleg nem adta fel az akvizíciós terveit, és Albánia is érdekes terep lehet, az ottani bank részesedése kevesebb, mint 6 százalék, organikusan abból sem lesz egyhamar 10 százalék feletti részesedésű bank. Csányi Sándor még 2017-ben beszélt a Portfolio-nak arról, hogy Bulgáriától Fehéroroszországig néznek bankokat, és ebben Moldova és Fehéroroszország is benne van, előbbiben már vett bankot az OTP, utóbbiban viszont még nem. Ki tudja? És szintén, ki tudja, esetleg még a régóta emlegetett Vietnamban is megjelenik egyszer az OTP.